Cómo optimizar fiscalmente el rescate, cobrando en forma de capital de dos o más planes de pensiones en varios años y aplicando la reducción del 40%

Rescatar en forma de renta es la opción más optima, tanto por cumplir con el objetivo finalista de complementar la pensión pública de jubilación, así como por la menor carga fiscal. Pero en caso de optar por el rescate en forma de capital, y disponer en varios planes de pensiones de derechos consolidados que correspondan a aportaciones realizadas con anterioridad a 2007, saldrá más a cuenta rescatar en varios ejercicios. Te explicamos por qué es posible hacerlo y ponemos un ejemplo.

Una reciente resolución del Tribunal Económico Administrativo Central (TEAC) ha anulado el criterio que venía manteniendo por la Dirección General de Tributos (DGT), permitiendo aplicar la reducción del 40% a las cantidades percibidas por el rescate de planes de pensiones en forma de capital único procedentes de aportaciones realizadas con anterioridad a enero de 2007, tanto en el año en que se produzca la contingencia (por ejemplo, la jubilación) como en los dos ejercicios siguientes, y no únicamente en un único ejercicio como venía estableciendo Tributos.

Según la resolución del TEAC, si una persona que es partícipe en dos o más planes de pensiones, recibe sus derechos consolidados en esos planes en forma de capital (como pagos únicos) en dos o más años o ejercicios, al percibir los derechos consolidados de cada Plan como un pago único en cada uno de esos ejercicios, ese beneficiario no estará percibido una renta periódica, sino que habrá percibido dos o más pagos únicos.

Ver aquí más Información sobre esta resolución: Es posible aplicar la reducción del 40% en el IRPF por el rescate en forma de capital de varios planes de pensiones en ejercicios distintos

Teniendo en cuenta esta nueva resolución que cambia el criterio, ¿Cómo optimizar fiscalmente el rescate en forma de capital de planes de pensiones?

El nuevo criterio posibilita soportar una menor carga fiscal en IRPF, si distribuimos el rescate en forma de capital de varios planes de pensiones, de los que seamos participes, en los tres ejercicios consecutivos en que se puede aplicar la reducción del 40%: aquel en que se produzca la contingencia que hace posible el rescate y los dos siguientes.

El nuevo criterio posibilita soportaruna menor carga fiscal en IRPF, si distribuimos el rescate en forma de capitalde varios planes de pensiones, de los que seamos participes, en los tres ejerciciosconsecutivos en que se puede aplicar la reducción del 40%: aquel en que seproduzca la contingencia que hace posible el rescate y los dossiguientes.

Ponemos un ejemplo práctico…

Juan tiene 66 años, tiene unsueldo de 52.000 euros,y se va a jubilar en el mes de juniode 2023, ya que cumplirá con la edad requerida para ello (66 años y 4meses, habiendo cotizado menos de 37 años y 9 meses) y con el resto derequisitos requeridos para acceso a la jubilación ordinaria. Juan estimacobrar la pensión pública máxima.

Además de la pensión pública querecibirá, tiene 184.000 eurosde derechos consolidados acumulados en tres planes de pensiones:

- Un plan de renta fija (en adelante, plan 1)

- otro plan de renta fija mixta (plan 2)

- y otro de renta variable mixta (plan 3).

De esos 184.000 euros de derechos consolidados, 90.000 euros corresponden a aportaciones realizadas antes de 1 de enero de 2007. Si rescatase esos 90.000 euros en forma de capital, en el año en el que acaece la contingencia (en 2023), o bien durante los dos ejercicios fiscales completos a partir de aquel en que acaece la contingencia que da derecho al rescate, tendrían derecho a una reducción del 40%.

Considerando su situación personal y familiar, Juan quería rescatar en este año 2023, en forma de capital, todo su patrimonio acumulado en planes de pensiones. Pero su asesor financiero le ha sugerido que no le conviene, porqué si cobra de golpe los 184.000 euros (es decir, todos sus derechos consolidados) sus rendimientos netos de trabajo en IRPF y su base imponible, y por lo tanto su carga fiscal, se incrementarán significativamente.

Y ello pese a que 90.000 euros de la prestación (aquellos que corresponden a aportaciones anteriores a 2007) tendrán una reducción de 40% antes de integrarse en la base imponible IRPF. Además, debe tener presente que estará rescatando todos sus derechos consolidados en el año de su jubilación (2023), año en el que durante 5 meses estará percibiendo salarios (hasta mayo), por lo que sus ingresos en 2023 serán mayores que en los años siguientes (ej. años 2024 y 2025), en los que únicamente percibirá pensión de jubilación (de importe inferior a su salario previo a jubilación).

Como Juan sigue convencido de rescatar en forma de capital, pero ahora es consciente de los inconvenientes de rescatar todo de golpe en 2023, y de las posibilidades que permite la nueva Resolución del TEAC, decide, aconsejado por su asesor, rescatar en forma de capital de la siguiente manera:

- En 2023, rescata en forma de capital los 80.000 euros que tienen en el plan de pensiones 1, de los cuales 45.000 euros de derechos consolidados corresponden a aportaciones anteriores a 2007 y, por lo tanto, se beneficiaran de un 40% de reducción

- En 2024 rescatará en forma de capital los 60.000 euros que tiene en el plan 2, de los cuales 30.000 corresponden a aportaciones a 2007 que tendrán reducción del 40%

- En 2025, rescatará en forma de capital los restantes 44.000 euros, los que mantiene en el plan 3, de los cuales 15.000 euros de derechos consolidados corresponden a aportaciones realizadas antes de 2007, por lo que, de acuerdo al criterio del TEAC, también tendrán reducción del 40%

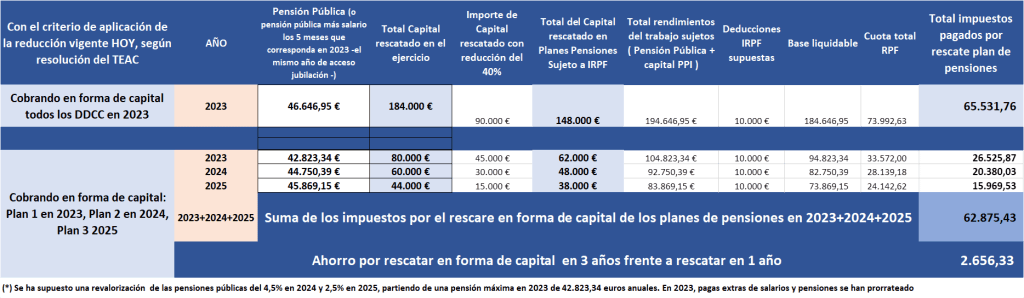

En el siguiente cuadro se compara el diferente impacto fiscal, que tendría para Juan, rescatar en forma de capital en el mismo ejercicio fiscal (en 2023), toda la parte del patrimonio correspondiente a aportaciones realizadas hasta 31/12/2006,frente al impacto fiscal de distribuir ese rescate en tres ejercicios distintos, en tres o más planes de pensiones y aplicarse a todos ellos la reducción el 40% (de acuerdo al criterio establecido por el TEAC):

No obstante, si fueses a rescatar en forma de capital, dispusieses de derechos consolidados que correspondiesen a aportaciones anteriores a 2007, y los tuvieses distribuidos en tres o más planes de pensiones diferentes, te conviene repartir ese rescate en forma de capital en tres ejercicios distintos, para reducir la carga fiscal por estos motivos:

1. Los menores rendimientos de trabajo sujetos a IRPF, al distribuirlos entre 3 ejercicios (recuerda que el IRPF es un impuesto progresivo, cuando más ganas la tributación no sube proporcionalmente sino que se incrementa progresivamente).

2. Poder aplicar la reducción del 40% en el rescate de los tres planes en tres ejercicios distintos.

Esta estrategia de rescate requerirá que, para beneficiarte de la reducción del 40%, si tuvieses derechos consolidados que correspondan a aportaciones anteriores a 1/1/2007, distribuyas esos derechos consolidados entre tres o más planes de pensiones (y si fuera necesarios, traspasases), lo que te permitirá hacer ese rescate en forma de capital, con reducción del 40% de la parte correspondiente a esas aportaciones anteriores a 2007, escalonado en tres años, y optimizar fiscalmente el rescate, bajando la carga fiscal.