Debo presentar por primera vez la declaración de la renta, cosas qué debo conocer

Si trabajaste el año pasado es posible que estés obligado a presentar la Declaración de la Renta, y probablemente tengas un montón de dudas, ya que quizás 2024 fue tu primer año en el mercado laboral, o bien llevas pocos años trabajando y no estas familiarizado con estos temas de la Declaración de Renta.

Te ayudamos a resolver algunas de esas dudas.

Ten presente que la actual campaña de la Declaración de Renta 2024, que debe presentarse entre el 2 abril y 30 de junio de 2025, hace referencia a tus ingresos del año pasado (2024), no a los de este año 2025.

¿Estoy obligado a presentar declaración de la Renta?

Si trabajaste en 2024 y obtuviste ingresos es muy posible que tengas que presentar la declaración salvo en ciertas excepciones. Tendrás que presentar declaración si:

- has recibido rendimientos del trabajo, (por ejemplo, salarios) superiores a 22.000 anuales, si procedían de un único pagador

- También estarás obligado a declarar si has tenido ingresos (rendimientos del trabajo) superiores 15.876 euros, en caso de que los hayas percibido de varios pagadores y el importe recibido del segundo pagador y siguientes supere los 1.500 euros.

Este sería el caso, por ejemplo, de que hubieras trabajado para dos o más empresas diferentes el año pasado: es decir, que hubieras tenido dos o más empleadores. - Además, por si fuera tu caso o el de tu familia, ten en cuenta que las personas titulares del ingreso mínimo vital (IMV) y todas las personas integrantes de la unidad de convivencia están obligados a presentar declaración de IRPF 2024, con independencia de la cuantía de sus ingresos. El IMV en sí mismo es una renta exenta y la gran mayoría de los beneficiarios no tendrán que incluirlo en su declaración, pero sí presentar declaración. Sí que deberán declararse, como rendimientos del trabajo, las cuantías que superen los 12.600 euros (1,5 veces el Indicador Público de Renta de Efectos Múltiples, IPREM).

En el caso de que, junto al IMV, se perciban otras ayudas a colectivos con riesgo de exclusión social como la renta mínima de inserción, rentas garantizadas y ayudas similares de CCAA y ayuntamientos, sólo se debe declarar, y tributar, por ese exceso.

¿Y si no estoy obligado a presentar declaración de la Renta?

Aunque no estuvieras obligado a presentar declaración, si hubieses obtenido ingresos en 2024 es conveniente que revises tu borrador de declaración (acceder aquí) , que elabora la Agencia Tributaria, para comprobar si te saliese a devolver. En ese caso te convendría presentar la Declaración para acceder a que te hagan la devolución, porque, aunque no estés obligado a hacerlo, es un derecho que tienes.

Algunos ejemplos en los que te podría convenir presentar la Declaración de Renta, sin estar obligado, para obtener la devolución son:

- Si tu empleador ha aplicado un tipo de retención a cuenta en nómina superior al que te correspondería, por ejemplo, en el caso de haber comenzado a trabajar (con contrato indefinido) una vez ya avanzado el año. Si no has pedido que te modifiquen el tipo de retención, te lo estarán aplicando considerando ingresos en un año completo.

- Personas que hubieran aportado a planes de pensiones u otros productos alternativos de previsión social

¿Tengo que declarar las becas de estudios?

Las becas concedidas por organismos públicos y las concedidas por fundaciones o asociaciones sin ánimo de lucro para cursar estudios reglados están exentas de tributación en el IRPF con los siguientes límites:

- 6.000 euros anuales en concepto general para estudios hasta el segundo ciclo universitario incluido.

- 18.000 euros, en el caso de estudios reglados hasta el segundo ciclo universitario incluido, incluida la compensación de los gastos de transporte y alojamiento.

- 21.000 euros en el caso de los estudios hasta el segundo ciclo universitario que se realicen en el extranjero.

- 21.000 euros para los estudios de tercer ciclo universitario con carácter general.

- 24.600 euros para los estudios de tercer ciclo que se lleven a cabo en el extranjero.

Cuando la duración de la beca sea inferior al año natural, la cuantía máxima exenta será la parte proporcional que corresponda.

Estará exento el dinero de la beca destinado al pago de los costes de matrícula o concepto equivalente, así como los costes del seguro de accidentes y asistencia sanitaria.

En relación a los estudios realizados en el extranjero no homologados, mientras no se hayan convalidado u homologado, se debe tributar de las cantidades de la beca en el IRPF como rendimientos del trabajo.

Las prácticas profesionales sí que están sujetas a tributación en el IRPF, y se han de declarar siempre que superen los límites mínimos de rendimientos de trabajo comentados anteriormente (22.000 euros o 15.876si proceden de dos o más pagadores).

Si la beca está exenta y no supera los límites establecidos, no tendrás que reflejar el importe de la misma en ningún apartado (no aparecerá reflejada en el borrador de Declaración). Si supera los límites indicados más arriba para cada caso, el exceso irá reflejado dentro del borrador de Declaración en la casilla 3 de retribuciones dinerarias que se suman después a los rendimientos de trabajo.

¿Me puedo deducir el alquiler que pago de la vivienda?

Existen deducciones estatales y autonómicas por alquiler en el IRPF.

Puedes disfrutar de la deducción estatal por alquiler si tu base imponible (rendimientos menos reducciones) es inferior a 24.107,20 euros anuales, firmaste el contrato de alquiler antes del 1 de enero de 2015, sigues con ese mismo contrato, y apareces en el contrato como arrendatario. Si, por ejemplo, tú y tu pareja vivís en el piso alquilado, pero únicamente apareces tú en el contrato, solo tú te lo podrás deducir.

Si compartes piso, y apareces como arrendatario en el contrato, podrás deducirte sobre la parte del alquiler satisfecho por ti con los límites mostrados a continuación.

La deducción asciende al 10,05% del alquiler satisfecho, con una base máxima sobre la que aplicar la deducción de:

- 9.040€ anuales, cuando la base imponible sea igual o inferior a 17.707,20€ anuales.

- 9.040 - [1,4125 x (BI - 17.707,20)], cuando la base imponible esté comprendida entre 17.707,20€ y 24.107,20€ anuales.

La base sobre la que se practica la deducción va disminuyendo a partir de 17.707,2 hasta desaparecer en los 24.107,2 euros.

Además, la mayoría de Comunidades Autónomas cuentan con deducciones autonómicas en el IRPF por alquiler. Cada CCAA tiene sus propios porcentajes y requisitos. Véanse en este post vinculado las deducciones autonómicas, en cada CCAA, por alquiler y compra de vivienda.

Acabo de comprarme una casa… ¿puedo deducirme la hipoteca?

No podrás beneficiarte de la deducción por compra de vivienda habitual. Únicamente podrías hacerlo si la hubieses comprado antes del 1 de enero de 2013. Esa deducción es del 15% de los gastos de la hipoteca satisfechos en 2024 (amortización de capital, intereses y gastos derivados de la financiación), con una base máxima sobre la que aplicar ese porcentaje de 9.040 euros.

¿Puedo deducir las donaciones a ONGs?

Sí, puedes deducirte las donaciones que realices a organizaciones sin ánimo de lucro a las que les aplique la Ley del régimen fiscal de las entidades sin fines lucrativos y de los incentivos fiscales al mecenazgo. Por ejemplo, si hubieras realizado donaciones a ONGs que han dirigido esa ayuda a los afectados por la DANA

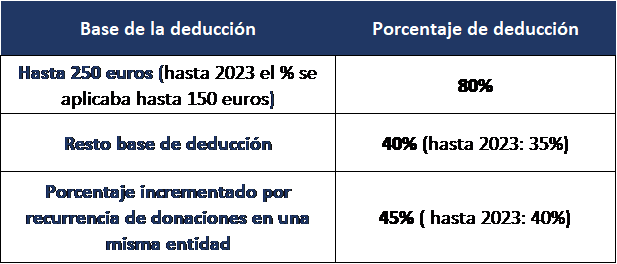

Se aplica una deducción del 80% por los primeros 250€ (hasta 2023 era hasta los primeros 150 euros) y un 40% a partir de esta cantidad (hasta 2023 era un 35%) o un 45% si en los dos años anteriores se hubiera hecho donaciones a esa misma entidad por un importe igual o superior cada año respecto del anterior.

También te puedes deducir el 10% de donativos a fundaciones y asociaciones declaradas de utilidad pública a las que no les aplique la Ley del Mecenazgo.

La base de deducción por donativos y otras aportaciones no podrá superar, con carácter general, el 15% de la base liquidable del ejercicio.