El uso de la vivienda para garantizar ingresos durante la jubilación

Jorge Bravo. Mercedes Ayuso y Robert Holzmann, miembros del Foro de Expertos del Instituto BBVA de Pensiones, analizan las posibilidades que ofrecen los inmuebles en manos de las personas jubiladas a fin de poder obtener rentas que complementen su pensión pública.

![]() Informe: "Hacer uso de la garantía hipotecaria: el potencial del patrimonio familiar para mejorar la seguridad de la jubilación" (tiempo de lectura: 2 hs)

Informe: "Hacer uso de la garantía hipotecaria: el potencial del patrimonio familiar para mejorar la seguridad de la jubilación" (tiempo de lectura: 2 hs)

Un 82,2% de la riqueza de los hogares en la zona Euro está concentrada en activos reales (bienes inmuebles) según la Encuesta sobre Consumo y Finanzas de los Hogares realizada por el Banco Central Europeo (HFCS, ECB 2016). En España, aproximadamente un 89% de las personas mayores de 65 años son propietarias de la vivienda donde viven según esta encuesta, constituyendo su principal fuente de riqueza. Pero también es una fuente de riqueza para nuestros jóvenes, cuando comparamos con lo que ocurre en otros países de nuestro entorno para este grupo poblacional. En Portugal, el porcentaje de personas mayores de 65 que han comprado la vivienda donde viven oscila entre aproximadamente el 79% para las personas entre 65 y 74 años y el 72% para edades superiores, con porcentajes del 55% aproximadamente para los jóvenes entre 16 y 34 años (en España este porcentaje es del 68% aproximadamente).

Las dudas sobre la sostenibilidad del modelo actual de nuestro sistema pensiones y sobre la posibilidad de mantener sus tasas de sustitución (porcentaje que representa la pensión sobre el último salario percibido por el individuo), así como los cambios en las estructuras de las familias, con un menor número de hijos, está haciendo emerger la relevancia que la vivienda puede tener en la vida de la persona, a la hora de facilitarle ingresos a partir de la jubilación, como fuente de financiación de las necesidades de gasto a partir de ese momento. Se trata de un hecho relevante no solo en España; el diseño de productos que permitan generar liquidez a partir de bienes inmuebles es cada vez más común en las economías desarrolladas. De hecho, altas tasas de propiedad de vivienda implican alto potencial para la innovación en este tipo de productos, sobre todo en aquellos casos en los que la propiedad es completa, es decir, cuando no soporta el pago de hipotecas.

Nuestro objetivo en este trabajo es analizar las posibilidades que se abren cuando queremos transformar nuestra vivienda en ahorro para la vejez.

Los dos productos más frecuentes dentro de los conocidos como Home Equity Release Schemes (ERS) son los planes de reversión de la vivienda y las hipotecas inversas, cada uno de ellos con diferentes variantes o alternativas. En realidad, los niveles de liquidez que ofrecen pueden ser distintos, y no están exentos de costes monetarios y no monetarios. De hecho, la incertidumbre sobre la evolución de los precios de los inmuebles, el deseo de dejar legado que puedan tener las personas y los costes de los contratos aparecen normalmente como las tres limitaciones más relevantes a la hora de justificar el pobre desarrollo de este tipo de productos hasta la fecha.

De hecho, mientras que en algunos países como Singapur existe una integración entre las políticas de vivienda y las políticas de pensiones, en el sentido que los ahorros que la persona va realizando mientras trabaja para la pensión pueden ser movilizados para la compra de una vivienda (promoviendo activamente la adquisición de bienes inmuebles también para las clases socioeconómicas de nivel más bajo, que pueden ser monetizados de ser necesario), en otros como España y Portugal la oferta de productos dedicados a dar liquidez a la riqueza en vivienda es prácticamente inexistente.

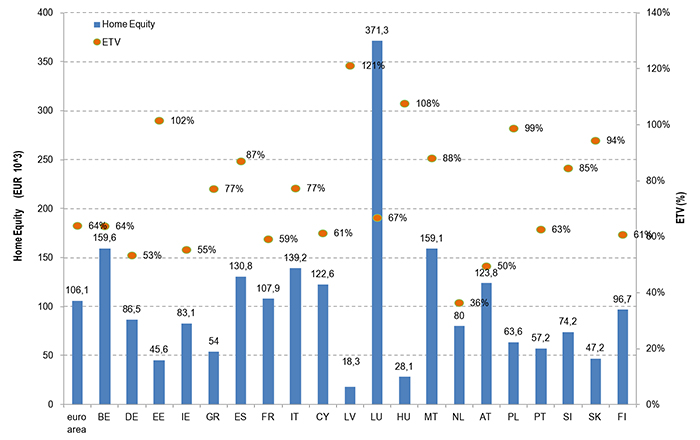

En la zona euro, y según estimaciones realizadas por los autores, la riqueza neta derivada de la propiedad de la vivienda se estima en dos tercios el valor de la misma, con diferencias significativas entre los diferentes países (figura 1). Como puede observarse, en España y Portugal, el valor líquido medio de la vivienda (home equity) se estima en 130.800 euros y 57.200 euros respectivamente, correspondiendo al 87% y al 63% de su valor, respectivamente.

Figura 1. Valor líquido de la vivienda y ETV en la zona euro

Fuente: Elaboración propia en base a the Household Finance and Consumption Survey (2016), 2nd wave. Nota: Valor líquido en miles de Euros y ETV en porcentajes

Tipología de productos relacionados con el uso del valor de la vivienda

El origen de los productos relacionados con el uso del valor de la vivienda, convirtiéndola en un bien líquido, hay que situarlo fundamentalmente en el Reino Unido (aproximadamente en 1930) y en Estados Unidos (en la década de los 80’), expandiéndose de forma significativa a otros países de habla inglesa como Canadá, Australia y Nueva Zelanda bajo la adopción de diferentes formatos.

El punto de partida a la hora de clasificarlos parte generalmente de un doble enfoque: i) aquellos productos asociados a la venta de la vivienda (downsizing); y ii) aquellos relacionados con la constitución de una hipoteca sobre la misma (hipoteca inversa –reverse mortatge). Además, en el primer caso, de venta de la vivienda, se diferencian posibilidades en las que la persona pasa a adquirir una vivienda de menor valor (trading-down) o situaciones en las que pasa a vivir de alquiler (trading-out). Aunque potencialmente sencillos de entender, al menos en concepto, su uso hasta la fecha en países como España y Portugal es escaso, fundamentalmente por los costes asociados (por ejemplo, pago de impuestos) y por la preferencia manifestada por las personas de continuar viviendo en su propia casa.

En la investigación realizada profundizamos en los trabajos realizados por Ong et al. (2013), OCDE (2013) y French et al. (2017) para presentar toda una batería de posibilidades que reflejan los avances y la potencialidad de la vivienda como fuente de financiación de las necesidades de gasto de los mayores hoy, y en un futuro próximo. La síntesis del análisis realizado queda recogida en la figura 2, a la que acompañamos de una breve descripción de cada una de las opciones presentadas, para las que un detalle más exhaustivo puede encontrarse en el estudio completo. En las transacciones normalmente intervienen dos partes: el propietario de la vivienda y el proveedor de liquidez (normalmente, bancos, compañías aseguradoras, inmobiliarias y prestamistas, entre otros), aunque pueden intervenir intermediarios.

En las opciones relacionadas con la venta de la vivienda y el cambio de domicilio, la persona puede optar por alquilar otra vivienda que le permita disponer de liquidez, puede comprar una casa más barata (por ejemplo, más pequeña, o cambiar de zona de residencia), puede utilizar el dinero para comprar una vivienda más cara complementando con un préstamo (aunque esta opción no es frecuente en personas mayores y para el enfoque dado al análisis), o puede irse a vivir a una residencia, a una vivienda tutelada, a casa de familiares y/o de amigos.

En las opciones relacionadas con la venta de la vivienda pero con permanencia en la misma el propietario recibe normalmente una cantidad que es inferior al 100% del valor de mercado de la vivienda, pero adquiere el derecho a continuar viviendo en la misma después de la venta o hasta que voluntariamente decida marcharse. Incluso hasta que fallezca. Este tipo de productos se ejecutan normalmente dentro de esquemas de reversión de la vivienda y suelen ser de dos tipos genéricamente hablando: i) aquellos en los que la propiedad de la vivienda pasa al comprador inmediatamente después de la venta, y ii) aquellos en los que la propiedad pasa al comprador a la muerte de la persona o cuando voluntariamente decide abandonar la casa. En el caso de venta con arrendamiento posterior, éste puede ser para toda la vida. Finalmente, en el caso de los productos ERS compartidos el propietario sigue conservando una parte de la vivienda en propiedad.

Figura 2: Tipología de productos basados en el valor de la vivienda (ERS)

Fuente: Elaboración propia en base a Ong et al. (2013), OECD (2013) y French et al. (2017), con extensión de los autores.

Los productos relacionados con la constitución de hipotecas sobre la propia vivienda (in situ-hipoteca) emergieron de forma pronunciada desde principios del siglo XXI coincidiendo con los bajos tipos de interés. Dos tipos de productos caen fundamentalmente dentro de esta categoría: i) aquellos en los que la propiedad de la vivienda no se transfiere al proveedor de liquidez; ii) aquellos en los que la propiedad de la vivienda acaba siendo transferida. Dentro de los primeros existe una amplia variedad de productos (algunos incluyendo refinanciación, préstamos adicionales, líneas de crédito sobre la vivienda –HELOC-, préstamos diferidos, etc.) caracterizados normalmente por el pago regular del préstamo desde que se inicia el contrato (aunque también con posibilidad de diferimiento del inicio del pago en algunos casos).

Dentro de los segundos, el producto más conocido sin duda es la hipoteca inversa, en el que el proveedor de liquidez presta dinero al propietario constituyendo una hipoteca sobre la propiedad. El propietario puede recibir el dinero de una vez en forma de capital, periódicamente en forma de renta, o incluso, aunque hasta la fecha de forma menos frecuente, como una línea de crédito. El préstamo se suele pagar con la venta de la vivienda cuando la persona muere, aunque cabe la opción de que sean los herederos quienes paguen la deuda recuperando la vivienda.

La variedad de hipotecas inversas es amplia, como puede comprobarse en el texto, dependiendo fundamentalmente de la forma en que se pagan los intereses, y de cuando se pagan.

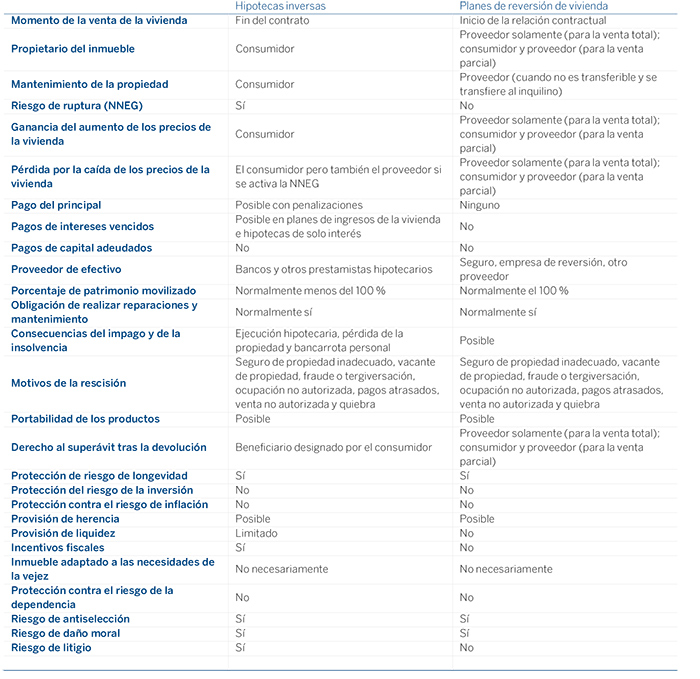

Aunque, como hemos visto, existe una amplia variedad de posibilidades para usar la riqueza que genera la vivienda, los productos más usados a nivel internacional están relacionados fundamentalmente con los planes de reversión de la misma y con la hipoteca inversa. En la tabla 1 presentamos un resumen con las principales diferencias en su diseño, así como las principales ventajas y desventajas para ambos tipos de productos.

Tabla 1. Hipoteca inversa y planes de reversión de la vivienda: similitudes y diferencias

Fuente: Elaboración propia en base a Reifner et al. (2009) con extension de los autores.

Las preferencias por uno u otro tipo de producto dependerán fundamentalmente de la situación personal del propietario (necesidades en función de su edad, estado de salud, deseo de dejar herencia, vinculación psicológica a la casa,…) y el contexto económico (situación del mercado de vivienda, precios, expectativas,…), así como de la mayor o menor oferta que exista de los mismos y de la cultura creada en el país correspondiente en relación a su uso.

En cualquiera de los casos, el potencial actual y futuro de estos mecanismos para generar ingresos adicionales durante la jubilación dependerá no solo de la oferta y demanda de este tipo de productos, sino también, y de forma muy relevante, de los esfuerzos de regulación y dinamización que se realicen desde los diferentes gobiernos. En países como España y Portugal, con altos niveles de propiedad de vivienda y elevada longevidad, constituye sin duda una línea muy relevante a trabajar y desarrollar en los años venideros.