La cotización de los trabajadores a la Seguridad Social: cuánto, cómo y por qué contingencias se cotiza

Tratamos sobre cómo se calcula el importe que se debe cotizar por cada trabajador a la Seguridad Social, en los dos principales Regímenes de nuestro sistema de Seguridad Social. Qué ingresos y qué otras retribuciones en especie se tienen en cuenta, qué tipos de cotización se aplican, por las distintas contingencias cubiertas, para calcular la cuota, y cómo se abonan esas cotizaciones.

Nuestro Sistema Público de Pensiones en un sistema de reparto. Esto significa que las pensiones en curso de los actuales jubilados se pagan con las cotizaciones a la Seguridad Social de los trabajadores (y de sus empleadores) que, a su vez, cuando llegue el momento de su jubilación o si ocurriese otra contingencia previamente (por ejemplo, incapacidad) o posteriormente (por ejemplo, fallecimiento) recibirán ellos o sus beneficiarios una pensión pagada a cargo de las cotizaciones de los trabajadores de entonces. Además, pese a que las cotizaciones de empleadores y trabajadores financian mayoritariamente las pensiones, el déficit de nuestro sistema de pensiones viene requiriendo, desde hace años, transferencias del Estado (por ejemplo, para gastos impropios- las mal llamadas pensiones no contributivas- etc.) vía Presupuestos Generales de Estado, para cumplir la insuficiencia de los ingresos (cotizaciones) frente a los gastos (pensiones pagadas). Tratamos el funcionamiento de las cotizaciones en los dos principales Regímenes de Seguridad Social:

- El Régimen General de trabajadores por cuenta ajena

- y el Régimen de trabajadores por cuenta propia o autónomos (RETA)

Régimen General

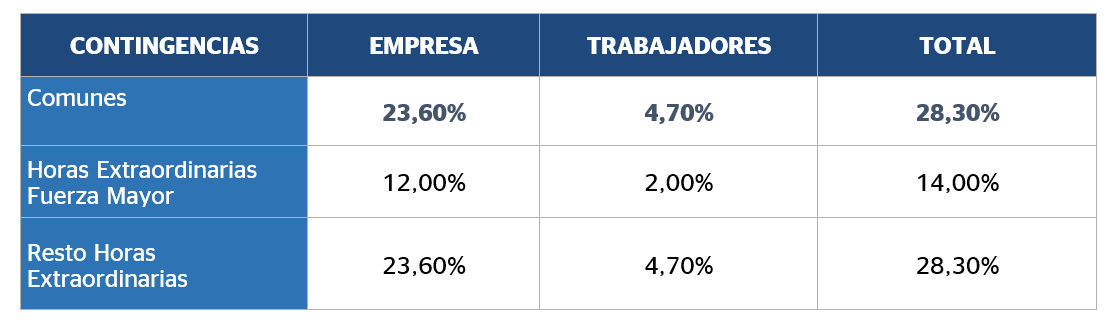

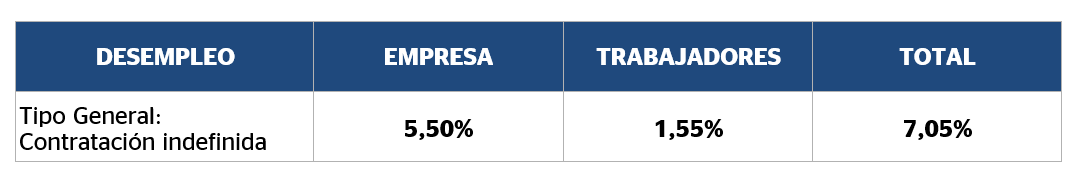

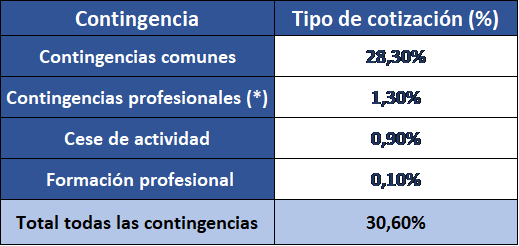

En el Régimen General de trabajadores por cuenta ajena, se cotiza por los ingresos reales (todos los conceptos de naturaleza salarial), entre una base mínima de cotización que varía dependiendo del grupo de cotización que le corresponde al trabajador ( por ejemplo, en2022 asciende a 1.166,70 euros mensuales en los grupos 4 a 7) y una base máxima de cotización ( que en 2022 asciende a 4.139,40 euros mensuales -49.672,8 euros anuales-). Para calcular la cuota a abonar, a la base de cotización se le aplica un tipo de cotización, que se distribuye entre un tipo a cargo del empleador y un tipo a cargo del trabajador. El tipo total de cotización (sin incluir accidentes) asciende a un 36,25%, y se desglosa en los siguientes tipos: