¿Vas a rescatar tu plan de pensiones? Hazlo de forma óptima gracias al simulador de cobro de planes

Esta sencilla herramienta te permite conocer la forma de rescate de tu plan de pensiones o EPSV que maximiza el ingreso neto

ACCEDE AL SIMULADOR DE COBRO DE PLANES La ley contempla distintas formas de recuperar el ahorro depositado en un plan de pensiones, de tal manera que los beneficiarios puedan ajustar la cuantía y la periodicidad de los cobros a sus necesidades. No obstante, el recate de un plan de pensiones no es un asunto de preferencias en la forma de cobro exclusivamente, sino que se incorpora una variable muy importante a la hora de tomar la decisión sobre la manera en que vamos a percibir dicho ahorro: la fiscalidad. Dado que el importe procedente de un plan de pensiones tiene la consideración de rendimientos del trabajo, determinar correctamente en qué ejercicio fiscal y de qué modo lo vamos a percibir puede marcar la diferencia en el balance de nuestras finanzas personales.

¿De qué formas puedo cobrar el plan de pensiones?

- En forma de capital: Un único cobro. Las participaciones anteriores a 31/12/2006 que se rescaten en esta modalidad gozarán de una reducción fiscal del 40% siempre que el rescate se produzca dentro del plazo que contempla la ley, que para hechos causantes acaecidos a partir de enero de 2015 es de dos ejercicios fiscales.

- En forma de renta: Las rentas pueden ser de distintos tipos: temporales o vitalicias, de cuantía y duración garantizada, o bien rentas financieras cuya cuantía o duración no están garantizadas sino que dependen de la evolución del valor y rentabilidad del fondo de pensiones.

- En forma mixta: Es una combinación de las dos modalidades anteriores.

- Forma de cobro flexible: El beneficiario decide libremente las fechas y cuantías de los cobros, sin una periodicidad determinada.

Te ayudamos: El Simulador de Cobro de Planes

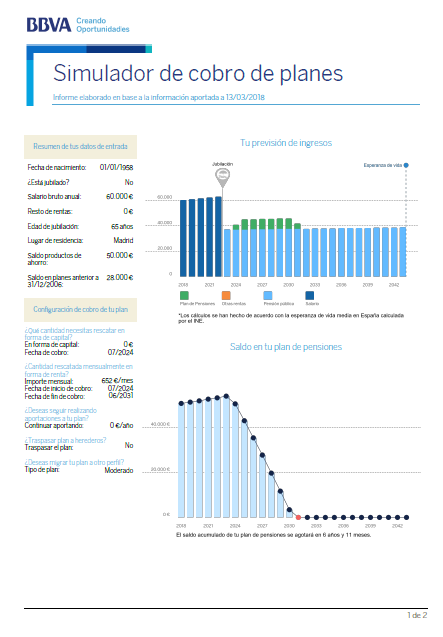

Esta herramienta te ayudará a determinar la forma de cobro óptima de tu plan de pensiones o EPSV en el momento de tu jubilación. ¿Capital? ¿Renta financiera? ¿Renta vitalicia? ¿Forma de rescate mixta? En solo dos pasos tendrás un completo análisis de las distintas formas de rescate y además sabrás cuál es la que maximiza el ingreso neto.1. Información personal

En primer lugar, debemos informar al simulador sobre nuestra información personal y laboral. Se recogen dos escenarios: trabajador en activo y jubilado. En ambos habrá que proporcionar información como fecha de nacimiento o de jubilación, cuantía de la pensión o nivel salarial, así como saldo acumulado en planes de pensiones En la versión avanzada, se podrá informar sobre situación familiar y sobre discapacidades si las hubiera. Quienes se encuentren en activo podrán además seleccionar el régimen al que cotizan

En la versión avanzada, se podrá informar sobre situación familiar y sobre discapacidades si las hubiera. Quienes se encuentren en activo podrán además seleccionar el régimen al que cotizan

2. Resultados

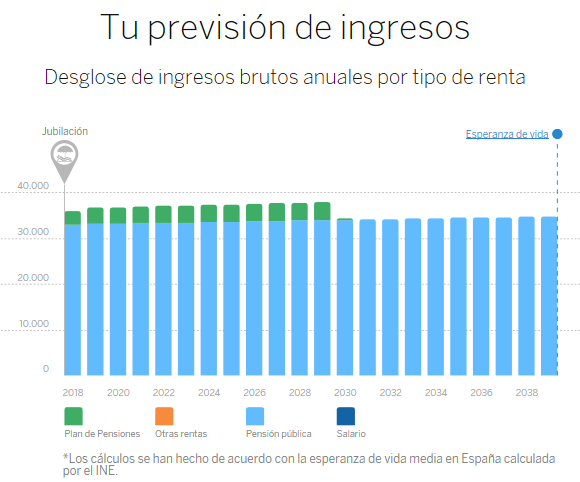

En el caso de trabajadores en activo, el simulador ofrecerá por defecto una renta que complemente la pensión pública de jubilación hasta el 70% de los ingresos previos a la jubilación. La duración de la renta dependerá de su cuantía y del saldo acumulado en el plan. Para simulaciones realizadas por partícipes ya jubilados, por defecto se mostrará una renta con cargo al plan de pensiones que complemente el 20% de la prestación por jubilación de la Seguridad Social.

Para simulaciones realizadas por partícipes ya jubilados, por defecto se mostrará una renta con cargo al plan de pensiones que complemente el 20% de la prestación por jubilación de la Seguridad Social.

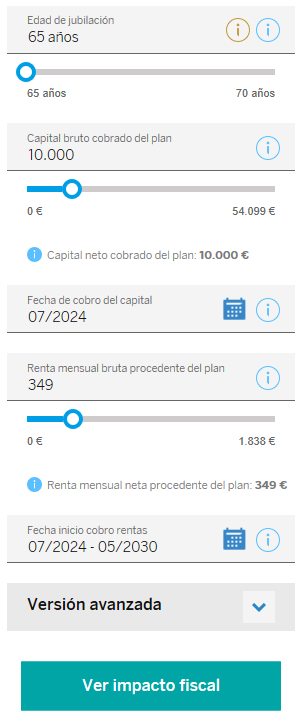

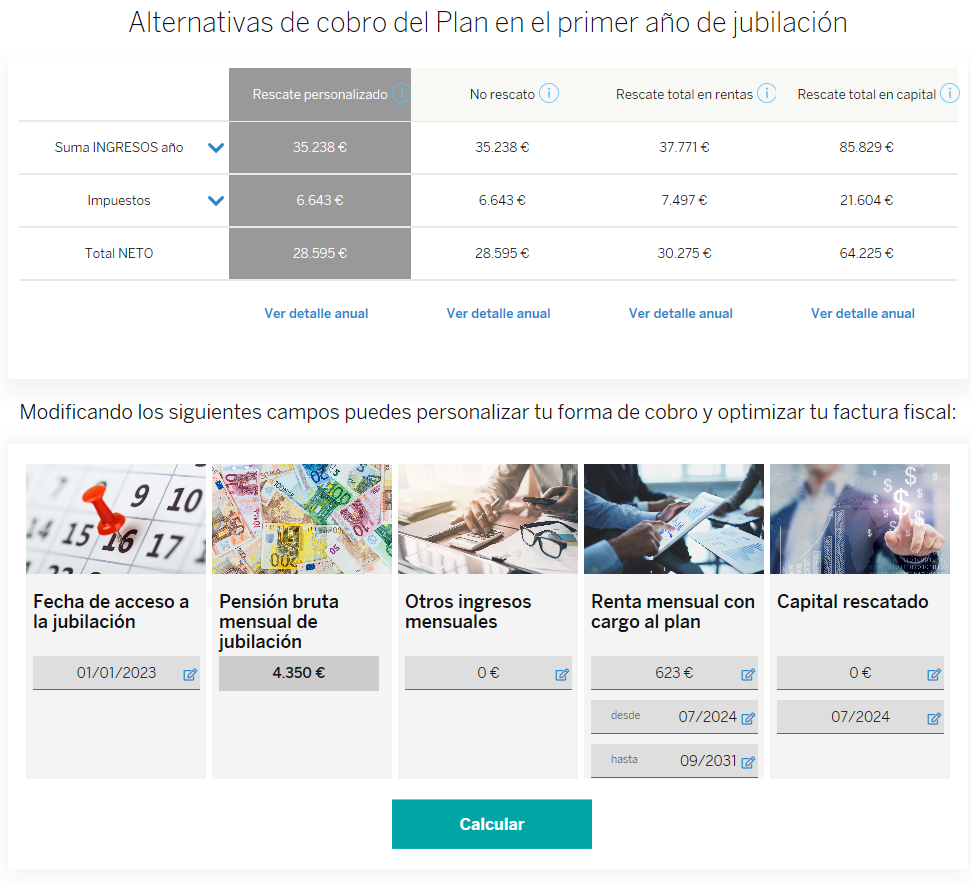

En la parte de la derecha del simulador encontramos un panel con el que podemos modificar a nuestra conveniencia los parámetros del rescate del plan, tanto en modos de cobro (capital, renta, mixto) como en fechas en las que deseamos realizar dichos rescates. Toda la simulación se ajustará automáticamente a las modificaciones.

En la parte de la derecha del simulador encontramos un panel con el que podemos modificar a nuestra conveniencia los parámetros del rescate del plan, tanto en modos de cobro (capital, renta, mixto) como en fechas en las que deseamos realizar dichos rescates. Toda la simulación se ajustará automáticamente a las modificaciones.

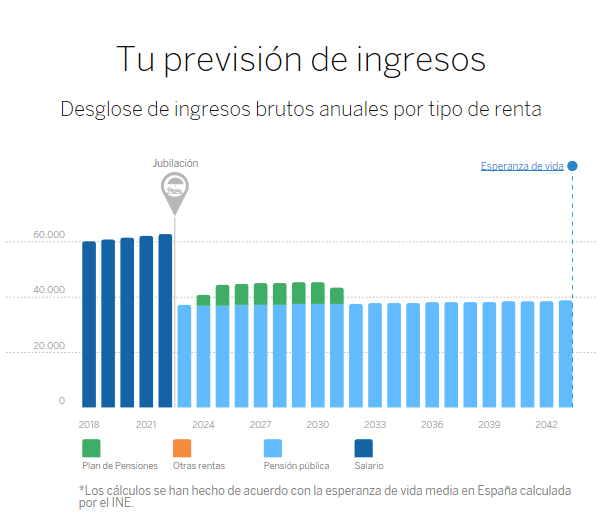

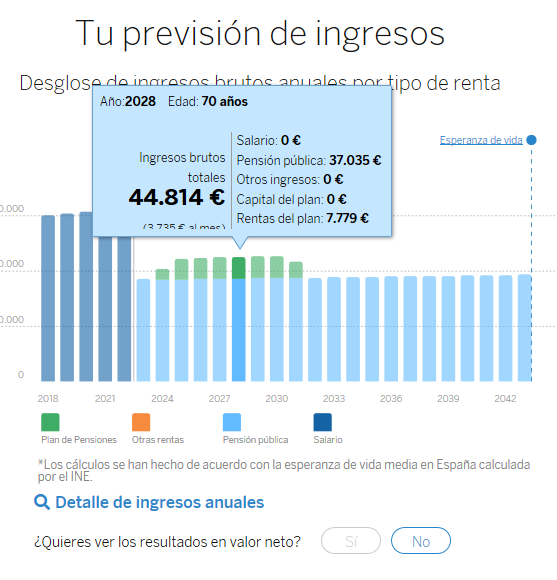

A continuación, encontramos el detalle de ingresos anuales para cada uno de los años que contempla la simulación. La procedencia de las rentas será vía salario, vía pensión, vía plan de pensiones o bien otras rentas.

A continuación, encontramos el detalle de ingresos anuales para cada uno de los años que contempla la simulación. La procedencia de las rentas será vía salario, vía pensión, vía plan de pensiones o bien otras rentas.

Podemos además elegir visualizar estos resultados en términos reales, para tener en cuenta la inflación y por tanto conocer el verdadero poder adquisitivo de las rentas.

Podemos además elegir visualizar estos resultados en términos reales, para tener en cuenta la inflación y por tanto conocer el verdadero poder adquisitivo de las rentas.

Sobre el gráfico principal, podemos conocer los detalles de los ingresos para cada uno de los años con solo pasar el cursor por encima del que nos interese conocer

Sobre el gráfico principal, podemos conocer los detalles de los ingresos para cada uno de los años con solo pasar el cursor por encima del que nos interese conocer

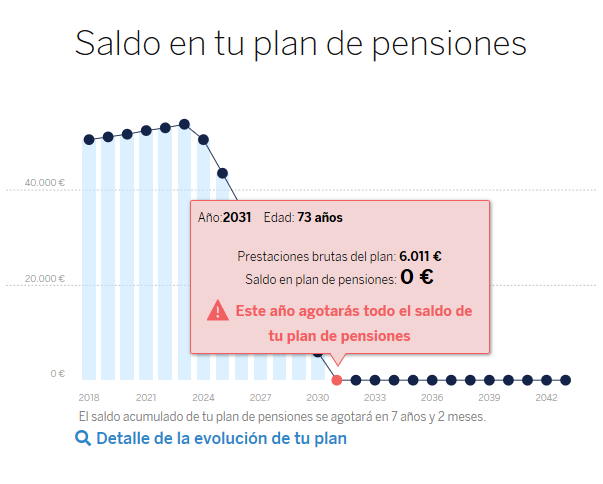

También podemos ver gráficamente la evolución del saldo del plan de pensiones a lo largo de los años, y tener la estimación del año en el que dicho saldo se agotará. Podemos profundizar en el detalle de cada año con solo poner el cursor encima:

También podemos ver gráficamente la evolución del saldo del plan de pensiones a lo largo de los años, y tener la estimación del año en el que dicho saldo se agotará. Podemos profundizar en el detalle de cada año con solo poner el cursor encima:

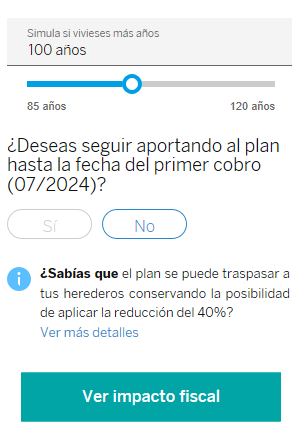

En el apartado “Versión Avanzada” se podrá variar el número de años con el que quieres simular hasta 120 años y se ofrece información acerca de la fiscalidad en caso de no querer rescatar el plan y dejarlo para herederos.

En el apartado “Versión Avanzada” se podrá variar el número de años con el que quieres simular hasta 120 años y se ofrece información acerca de la fiscalidad en caso de no querer rescatar el plan y dejarlo para herederos.

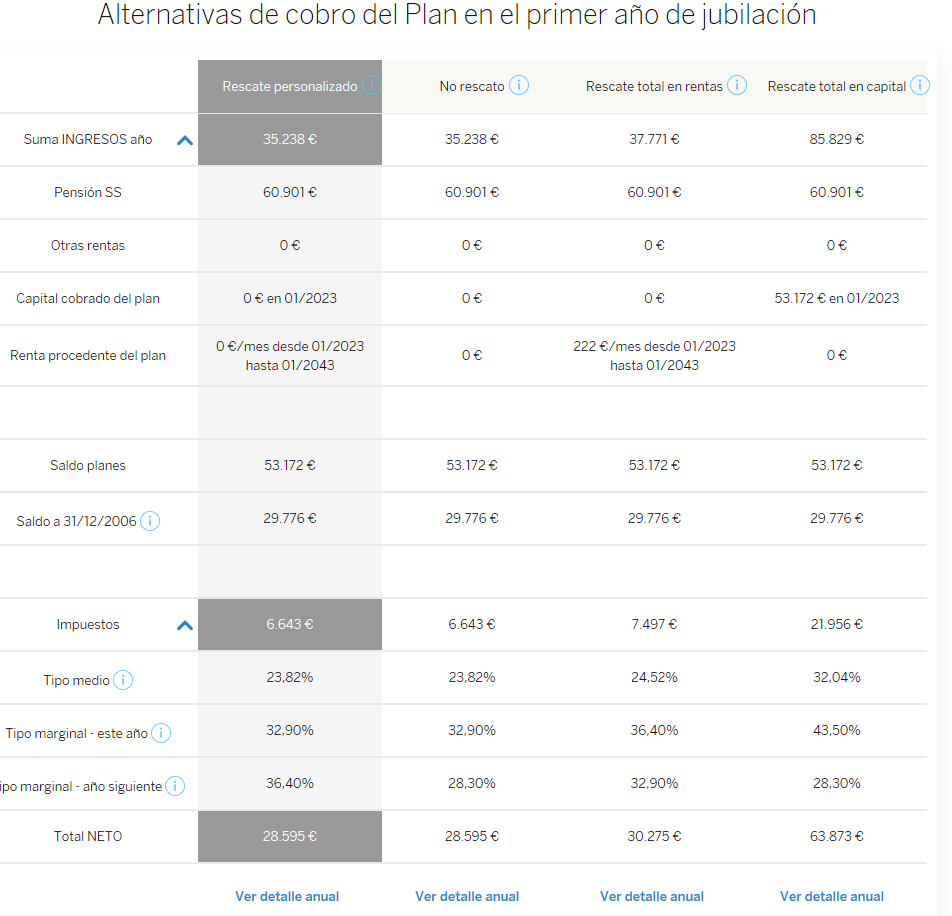

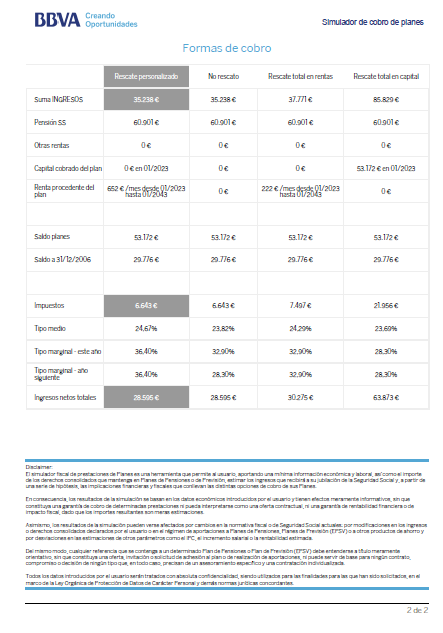

Por último, el simulador ofrece información acerca del impacto fiscal del rescate, tanto de la modalidad de rescate sugerida como en el caso de optar por una de estas tres opciones:

Por último, el simulador ofrece información acerca del impacto fiscal del rescate, tanto de la modalidad de rescate sugerida como en el caso de optar por una de estas tres opciones:

- “No rescato nada”

- Rescate total en forma de rentas.

- Rescate total en forma de capital.

En la misma tabla se podrá desplegar el detalle de los ingresos en el que se podrá ver las fuentes de ingresos y el saldo del plan en el primer año de la jubilación.

Otra novedad que se ha incorporado es explicitar el tipo medio de gravamen, el tipo marginal el año de la jubilación y el siguiente para todas las formas de cobro.

En la misma tabla se podrá desplegar el detalle de los ingresos en el que se podrá ver las fuentes de ingresos y el saldo del plan en el primer año de la jubilación.

Otra novedad que se ha incorporado es explicitar el tipo medio de gravamen, el tipo marginal el año de la jubilación y el siguiente para todas las formas de cobro.

Finalmente, podrá generarse un informe PDF con el resultado de la simulación:

Finalmente, podrá generarse un informe PDF con el resultado de la simulación:

Accede al simulador de cobro de planes

Accede al simulador de cobro de planes