Cómo y cuándo regularizará la Seguridad Social, durante 2024, las cotizaciones de los autónomos en 2023, en función de sus rendimientos netos

Las bases de cotización mensuales elegidas cada año por cada trabajador autónomo, tienen un carácter provisional, hasta que se proceda a la regularización anual de la cotización. Este año 2024 será el primer ejercicio en que se lleve a cabo esta regularización, ya que el nuevo sistema de cotización de autónomos empezó a funcionar el 1 de enero de 2023.

- Si la cuota elegida durante el año resultase inferior a la cuota mínima correspondiente a los rendimientos comunicados por la Administración tributaria que corresponda, se notificará al trabajador el importe de la diferencia. El autónomo deberá abonar ese importe antes del último día del mes siguiente a aquel en que se haya recibido la notificación con el resultado de la regularización. Para las cuotas abonadas en 2023, en caso de proceder, esa notificación llegaría durante el segundo semestre de 2024.

- Si, por el contrario, la cotización realizada por el trabajador autónomo fuera superior a la correspondiente a la base máxima del tramo en el que estén comprendidos sus rendimientos, la Tesorería procederá a reintegrar la diferencia antes del 30 de abril del ejercicio siguiente a aquel ejercicio en el que la correspondiente Administración Tributaria haya comunicado los rendimientos computables. Es decir, para las cotizaciones realizadas durante el ejercicio 2023, si la Agencia Tributaria le comunicase los rendimientos del trabajador durante 2024, la Tesorería de la Seguridad devolverá al interesado las cuotas pagadas de más (en 2023) antes del 30 de abril de 2025.

Para más información sobre el sistema de cotización de trabajadores autónomos, aplicado desde 1 de enero de 2023, y sobre los 15 tramos de bases y cuotas de cotización en función de rendimientos netos, véase este artículo vinculado.

Primer paso para la posible regularización: presentación de la Declaración de la Renta 2023

A partir de 1 julio de 2023 cuando finalice la campaña de la Renta y se crucen los datos con los de la Agencia Tributaria, la Seguridad Social procederá a regularizar las cotizaciones abonadas por autónomos en 2023 en aquellos casos que no se correspondan con el importe debido de cotización, bien por haberse cotizado en exceso o bien por haberse cotizado insuficientemente. Tras haber presentado la Declaración de la Renta, la Tesorería verificará cuáles fueron los rendimientos netos de actividades económicas de cada trabajador por cuenta propia y calculará cuánto deberían haber cotizado el ejercicio anterior (en este caso, en 2023) y si es necesario o no regularizar sus cuotas.Cómo se calculan los rendimientos netos del autónomo a efectos de determinar la base y cuota de cotización de la Seguridad Social

Los rendimientos netos del autónomo, a efectos de determinar el rango de bases de cotización entre las que debería haber elegido, entre una mínima y una máxima, correspondiente a su tramo de rendimientos, se determinan a través de estos 3 pasos: 1. En primer lugar, la Tesorería de la Seguridad Social verificará los rendimientos netos de actividades económicas que el autónomo ha declarado en la Renta. Los rendimientos netos del autónomo consisten en los ingresos brutos obtenidos menos los gastos de la actividad deducibles (ejemplo, cuotas Seguridad Social, suministros, materiales, proveedores, etc.). 2. A ese importe anterior, se le suma la cuota de cotización abonada a la Seguridad Social durante el ejercicio anterior (*). 3. Posteriormente, se resta un determinado porcentaje en concepto de gastos de difícil justificación:- los autónomos personas físicas se pueden aplicar una deducción genérica del 7% de sus rendimientos netos.

- El porcentaje de deducción genérica será del 3% en el caso los autónomos societarios (si han estado más de 90 días de alta).

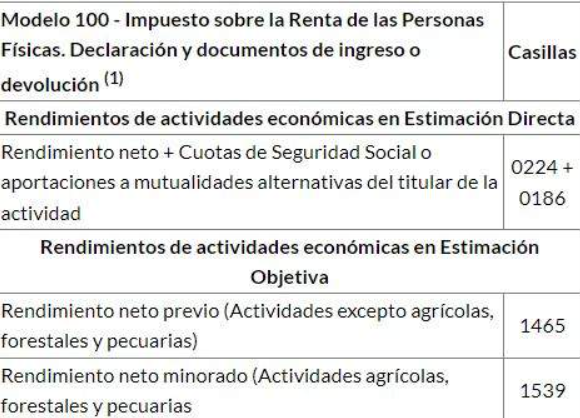

¿Dónde encontrar en la Declaración de Renta los rendimientos netos de actividades económicas?

Las casillas de Modelo de Renta que se tendrán en cuenta para verificar los rendimientos netos en la declaración de IRPF varían en función de si el autónomo tributa en estimación directa o en módulos: