Coronavirus y ahorro para la jubilación. Qué hacer con mi dinero ante la coyuntura actual

Ante la emergencia sanitaria que estamos viviendo, es comprensible en estos días que muchos inversores se pregunten qué hacer con su dinero. El miedo es libre y no todas las personas toleran los altibajos en el valor de sus inversiones, bien por desconocimiento financiero, bien por la necesidad de hacer frente a obligaciones financieras en el corto plazo. Desde el Instituto BBVA de Pensiones queremos hacer una serie de reflexiones generales sobre cómo proceder en estos casos.

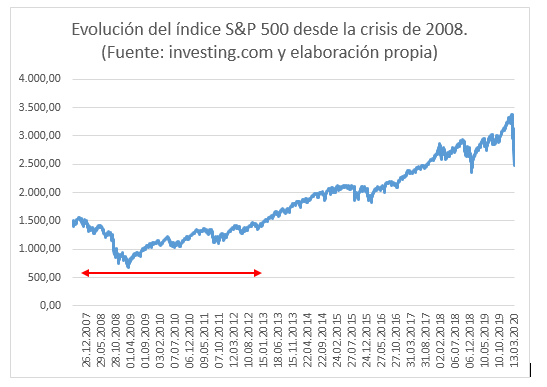

Lo primero de todo, es preciso aclarar que el ahorro para la jubilación es un objetivo a muy largo plazo. Salvo para las personas cercanas a la misma o ya jubiladas, en la mayoría de los casos estamos hablando de décadas hasta que necesitemos disponer de dichos ahorros para la jubilación. El recorte en las valoraciones de los activos en que invierten los planes de pensiones hace que la rentabilidad de estos fluctúe en estos días, ocasionando que estos incurran en minusvalías temporales. Estas pérdidas acaban corrigiéndose con la normalización de los mercados en los próximos meses y años. Insistimos, salvo que nos quede poco para el momento en que queramos cobrar nuestro plan de pensiones, no deberíamos preocuparnos del mismo. Más adelante, profundizaremos más sobre qué hacer con el plan de pensiones en el caso de ser una persona mayor.

Pero, ¿qué debemos hacer con el resto de nuestros ahorros?

En estos momentos de incertidumbre, es imprescindible hacer un buen ejercicio de planificación financiera que nos permita encarar los próximos meses con una cierta tranquilidad. Para ello, deberemos plantear un escenario realista incluyendo, por ejemplo, contingencias como qué sucedería si alguno de los miembros del hogar perdiese su puesto de trabajo o sufriese una merma de ingresos. Por tanto, conviene calcular qué ingresos y qué gastos (reduciendo todo lo superfluo en estos últimos) tendremos en los próximos meses para determinar si nos tocará vivir en una situación de superávit o de déficit. En línea con lo anterior, si prevemos déficit en la ecuación, procuraremos hacer líquidos todos aquellos activos que sean susceptibles de convertirse en cash. Adicionalmente, conviene migrar a perfil conservador todas aquellas inversiones en activos de riesgo (fondos, acciones…) por el importe que preveamos necesitar en el corto plazo, ya que la volatilidad de los mercados puede jugarnos una mala pasada, por ejemplo, provocando que el día en que queramos reembolsar dicha inversión el mercado haya tenido una mala sesión. En momentos de incertidumbre la liquidez puede ayudarnos a hacer compras o pagos.¿Quiere decir esto que deberemos hacer líquidas o vender todas nuestras inversiones, especialmente, la parte de fondos de inversión, acciones, carteras?

La respuesta es NO. En el párrafo anterior sugeríamos hacer líquidas o llevar a posiciones conservadoras SOLO aquella parte de nuestras inversiones necesarias para hacer frente a pagos en los próximos meses. El resto de nuestro patrimonio financiero, si no tenemos necesidad de disponer de él en los próximos ejercicios, deberemos mantenerlo con la misma vocación de inversión a largo plazo que venía teniendo hasta ahora, por tanto, misma filosofía que la comentada para nuestros planes de pensiones. No lo tocaremos, siempre que la cartera de inversión esté bien construida, es decir, con una adecuada diversificación en clase de activo, área geográfica, divisa, etc. Es más, en estos momentos es cuando es más útil la ayuda de un asesor financiero que revise nuestras posiciones y confirme lo anterior. Estos profesionales nos ayudarán a tomar decisiones menos apresuradas que las que solemos adoptar nosotros ante eventos de mercado como los actuales.¿Qué debo esperar en los próximos días/meses en cuanto a valoración/rentabilidad de mis ahorros?

El entorno de mercados para los próximos meses está sujeto, inevitablemente a volatilidad, la cual dependerá, en primer lugar, de cuán acertados sean los países afectados en poner freno a la propagación del COVID-19 y, en segundo lugar, de las políticas monetarias y fiscales que se pongan en marcha para hacer frente a la crisis posterior. Dos reflexiones en este sentido:- Aquellos que quieran retirarse de posiciones inversoras de riesgo (renta variable, mayormente), ya lo hacen tarde, con lo cual no evitan la corrección de mercado que ha tenido lugar en sus inversiones

- Los que finalmente hacen líquida su inversión o se retiran a posiciones conservadoras se pierden los rebotes o recuperaciones rápidas que se producen en los mercados en las sesiones posteriores a las de la corrección, materializando pérdidas mayores a las de aquellos que permanecen invertidos

En relación con las reflexiones anteriores, merece la pena recordar que la mejor forma de entrar (y también de salir) de nuestras inversiones en activos de riesgo es con pequeñas cantidades mes a mes. Aportando pequeñas cantidades mensuales a nuestro fondo de inversión o plan de pensiones conseguimos distribuir nuestra inversión en el tiempo, comprando más participaciones cuando éstas bajan de valor y menos cuando suben, pero en media adquiriéndolas a un buen precio.

En relación con las reflexiones anteriores, merece la pena recordar que la mejor forma de entrar (y también de salir) de nuestras inversiones en activos de riesgo es con pequeñas cantidades mes a mes. Aportando pequeñas cantidades mensuales a nuestro fondo de inversión o plan de pensiones conseguimos distribuir nuestra inversión en el tiempo, comprando más participaciones cuando éstas bajan de valor y menos cuando suben, pero en media adquiriéndolas a un buen precio.

¿Y qué hago entonces con mis planes de pensiones?

A diferencia de los fondos de inversión o acciones, los planes de pensiones no son rescatables diariamente.Solo en el caso de estar ya jubilado, tener una enfermedad grave o incapacidad, estar desempleado o contar con participaciones con 10 ó másaños de antigüedad (a 1 enero de 2025), podemos disponer del dinero acumulado en estos productos. Sin embargo, el Real Decreto 11/2020 de 31 de marzo habilita un nuevo supuesto extraordinario de liquidez para aquellas personas (trabajadores o empresarios) que hayan sufrido merma de ingresos como consecuencia de la emergencia sanitaria del COVID-19. Así, desde el 14 de marzo y, previa prueba documental de dicha situación (ERTE, despido, cierre temporal de negocio), se podría solicitar a la entidad gestora el rescate del plan de pensiones por un importe igual o menor a la reducción de sueldo o ingresos. Recordemos que el rescate de planes tributaría como rendimiento del trabajo en IRPF y que, por lo comentado en el post, no es el mejor momento para rescatar planes de pensiones por las bajas valoraciones de sus activos (mejor considerar antes otros productos con mejor fiscalidad de reembolsos) Por tanto, si no precisamos recurrir al plan de pensiones, lo que sí debemos plantearnos es si estamos o no en el plan de pensiones adecuado por perfil de inversión. Aquellos en edad joven deberán contar con perfiles dinámicos (con fuerte componente de Bolsa), por todo lo comentado sobre potencial de revalorización al cabo de los años, mientras que aquellos que se aproximen a la jubilación, o mejor dicho, al momento en que se planteen rescatarlos, deberían primar planes más conservadores. Igual sucede para aquellos que, estando en situación de desempleo o ERTE, se planteen cobrar la totalidad o parte de los derechos consolidados para hacer frente a pagos. A pesar de todo el potencial de subida del mercado, les conviene salvar la cantidad que tengan a fecha de hoy a través del rescate del plan o de su migración a un plan conservador.¿Debo seguir aportando a mi plan de pensiones?

Dependerá de su situación financiera. Si prevé inestabilidad laboral, paralice sus aportaciones al plan de pensiones. Si no es el caso, continúe con el mismo ritmo de aportaciones mensuales, ya que comprará participaciones a mejor precio que venía haciéndolo y conseguirá mayores retornos para su inversión cuando los mercados se normalicen. Recuerde también que el plan es rescatable si Ud. cae en situación de desempleo, una vez agotada la prestación del SEPE.Estoy cobrando mi plan vía rentas mensuales, ¿debo rescatarlo entero en forma de capital dada la actual situación de los mercados?

Por las mismas razones mencionadas en los párrafos anteriores, conviene mantener el plan de cobro vía rentas (con posibilidad de modificar su importe al alza o a la baja, según necesidad), dejando el capital invertido en el plan, ya que así éste puede beneficiarse de rebotes de mercado y de la normalización en las valoraciones de los activos en que invierte en los próximos ejercicios. Tenga Ud. en cuenta la reducción del 40% para rescates en forma de capital relativos a aportaciones anteriores a 31/12/2006, pero siempre valorando si Ud. necesita una suma fuerte de dinero para hacer frente a un desembolso importante, de lo contrario quizás lo más interesante sea dejar el dinero invertido en su plan de pensiones para hacer frente a contingencias como posibles casos de dependencia o, simplemente, complementar su pensión. En consecuencia, para los próximos meses le recomendamos:- Hacer cuentas y primar la liquidez para hacer frente a imprevistos

- Determinar la parte de patrimonio que necesita hacer líquido y la que se refiere a ahorro de largo plazo

- Para la parte de largo plazo, no deshacer fondos, planes, carteras…si la inversión está bien diversificada. Consulte con su asesor financiero para confirmar lo anterior

- No interrumpa su plan de aportaciones mensuales a su plan de pensiones o fondo de inversión, si su situación financiera no ha quedado afectada.