Los principales productos de previsión social empresarial en Estados Unidos

El 401 (K) es el principal sistema de previsión social empresarial en Estados Unidos y, por lo tanto, del mundo. No obstante, existen otras alternativas de planes, algunas específicamente destinadas a las Pymes. Tratamos sobre los principales instrumentos de pensiones de empleo en EEUU, sus características y su fiscalidad.

1. Planes de aportación definida

En estos planes el empleado asume el riesgo de la inversión (de las aportaciones). El compromiso asumido por empleador es el de realización de una serie de contribuciones, calculadas normalmente como un porcentaje sobre salario. En el momento de su jubilación, el trabajador recibirá el valor acumulado en su cuenta de pensión, que se compondrá del total de contribuciones realizadas más los rendimientos de la inversión de la misma y menos las fees y gastos de gestión. Habitualmente es el empleador el que realiza las aportaciones a los planes de aportación definida, aunque en el plan 401(k) también puede aportar directamente el empleado.Tipos de planes de aportación definida:

-

a) 401(k)

El sistema de jubilación 401(k) es el producto de ahorro del sistema de empleo más utilizado de entre los promovidos por el empleador. Es un plan de aportación definida. Los empleados pueden optar por aplazar la percepción de una parte de su salario sustituyéndola por una aportación igual del empleador, en nombre del empleado, al plan 401 (k) (salary sacrifice/retribución flexible: sustitución de rentas dinerarias por aportaciones al plan). Esa contribución es realizada antes de impuestos (está exenta, es decir con fiscalidad diferida al momento de cobro de la prestación). A veces, el empleador puede igualar estas contribuciones del trabajador (matching contributions) con contribuciones empresariales.

Las principales características del 401 (K) son las siguientes:

• El empleado elige en que fondos invertir la contribución del empleador a su favor. • El límite aportación del empleado en el 401(k) es de 19.500 $ y 26.000 para mayores de 50 años (datos año 2019). • Las contribuciones del empleador al 401(k) son deducibles fiscalmente en su impuesto de sociedades por importe igual a la menor entre del 100% salario o 46.000 dólares (2019). Esta deducción se aplica también para los “planes de ahorro”. • Salvo excepciones (Roth 401 (K)), para el empleado las contribuciones están exentas en su impuesto sobre la renta, aunque están sujetas a cotización a la Seguridad Social. • La aportación del empleador no suele superar el 3% del salario. No obstante, los análisis de los expertos muestran que la aportación total, sumando la de la empresa y la del trabajador, debería estar de media en un 15% del salario. Algunos empleadores asumen adicionalmente una parte de la aportación que le corresponde al empleado, como beneficio social adicional. • Únicamente 1/3 de ahorradores norteamericanos están inscritos en sistema 401 (k), en parte porque muchos de ellos no tienen acceso.Existen distintos tipos de planes 401 (k):

• 401(k) tradicional: sus principales características son la exención fiscal de las contribuciones y la libertad del empleado en la elección de opciones de inversión y fondos. • Roth 401 (k): permite que se tribute al principio sobre la contribución realizada (la aportación es sobre el neto después de liquidar el impuesto) y que la prestación (incluidos los rendimientos) esté exenta (TTA). -

b) Planes individuales

Los IRA (individual retirement account) son los planes de previsión individuales más utilizados. Fueron creados para trabajadores a los que su empresa no ofrecía un plan de pensiones de empleo. Actualmente, se utilizan principalmente por personas que traspasan o retiran patrimonio del plan 401(k) tras dejar un empleo: un 87% del patrimonio nuevo que entra cada año en los IRA tiene esta procedencia. Existen diferentes tipos de IRA (self directed plans-individual retirement accounts): • IRA tradicional: en este plan las aportaciones son deducibles y las prestaciones están sujetas a impuesto sobre la renta. • ROTH IRA: en este caso las aportaciones son realizadas sobre el ingreso neto, después de aplicar el impuesto. Por lo tanto, no son deducibles pero el cobro de la prestación por jubilación está exento (también está exenta la rentabilidad obtenida). • SEP IRA : permite a los empleadores, normalmente pymes o autónomos, realizar aportaciones a un IRA tradicional en nombre del empleado. No obstante, los empleadores ya no pueden establecer SEP de sacrificio salarial, es decir de retribución flexible (restando la contribución realizada del salario bruto del empleado). • SIMPLE IRA : está dirigido a pequeños negocios y comercios (microempresas) que no tengan otro tipo de plan de ahorro. Las siglas SIMPLE significan saving incentive match plan for employees. Este plan permite de una manera similar al 401 (k) que se realicen aportaciones del empleador y del empleado, aunque de una manera más sencilla, con menores costes de administración, aunque con menores límites máximos de aportación. -

c) Otros Planes de jubilación de aportación definida del sistema de empleo

• El sistema 403 (b) : es un plan de jubilación con impuestos diferidos al momento de la prestación (deducción de aportaciones). Se dirige a profesores y empleados de escuelas públicas, ciertas organizaciones sin ánimo de lucro, empleados del Gobierno, enfermeros, médicos, bibliotecarios y parte del clero. En definitiva, empleados de organizaciones exentas de impuestos. Los trabajadores participantes pueden invertir las contribuciones en fondos de inversión o en productos de rentas diferidas. El 403(b) es un plan muy similar al 401 (K). No obstante, tiene algunas diferencias como que no tiene que cumplir con muchas de las regulaciones de la Ley de Seguridad de Ingresos de Jubilación de Empleados (ERISA), que rige el ahorro de empleo para jubilación que este beneficiado con el diferimiento de impuestos (exención de aportaciones). Por ejemplo, en el 403 (b) los empleadores están exentos de las pruebas de no discriminación (non discrimination testing). La razón de esta y otras exenciones es una regulación según la cual los planes 403 (b) no están etiquetados técnicamente como esponsorizados (promovidos) por el empleador siempre que el empleador no financie las contribuciones ( es decir, no asuma el coste de las misma). Sin embargo, si un empleador hace contribuciones a las cuentas 403 (b) de sus empleados, están sujetos a las mismas pautas de ERISA y requisitos de informes que aquellos que ofrecen planes 401 (k).¿Qué es el non discrimination testing? Es una prueba que deben realizar anualmente los empleadores y que busca evitar que los empleados a nivel de dirección o aquellos con remuneración elevada reciban una cantidad desproporcionada de prestaciones de un plan de jubilación determinado.

2. Planes de Pensiones de Prestación Definida

Son los llamados Defined Benefit Pensions Plans. En este caso, el riesgo de la inversión lo asume el empleador: se garantiza al empleado un determinado nivel de prestación (renta) en el momento de su jubilación, normalmente vinculada a su salario. ERISA (la ley de pensiones de empleo) regula los estándares mínimos para aquellas empresas que tengan planes de pensiones de empleo de prestación definida. La entidad gestora del plan de pensiones de prestación definida está obligada a proveer a los trabajadores participantes¸ de forma casi siempre gratuita y por escrito, de la información relativa a los elementos más importantes del plan. Han de proveer a los partícipes del “SPD-summary plan description ”, incluyendo la siguiente información: • Coberturas (contingencias) y prestaciones que provee el plan y cómo funciona. • Cómo se calculan el tiempo de servicio y las prestaciones. • Cuando un beneficio se convierte en un derecho a prestación (vested): es decir, el momento en que pasa de ser una expectativa a un derecho. • Momento de pago de las prestaciones (jubilación, etc) y forma de cobro. • Como solicitar las prestaciones. • Informe con las modificaciones que sufra el plan. • Proveer cada año del resumen del informe financiero anual (Modelo 5500 o 5500-CA). Tratamiento fiscal en Planes de Pensiones de Prestación Definida Las aportaciones están exentas hasta cantidad que permita alcanzar una pensión anual de 235.000 USD Principales planes de prestación definida para los empleados públicos Además de los planes de prestación definida de grandes empresas, dentro de los planes de prestación definida destacan la mayoría de los Planes de jubilación del Gobierno Federal : • Federal Employees Retirement System (FERS): para empleados contratados después de 31 de diciembre de 1983. • Civil Service Retirement System (CSRS): para empleados del Gobierno federal contratados antes de diciembre de 1983.Importes máximos de aportación y prestación en instrumentos de pensiones de empleo

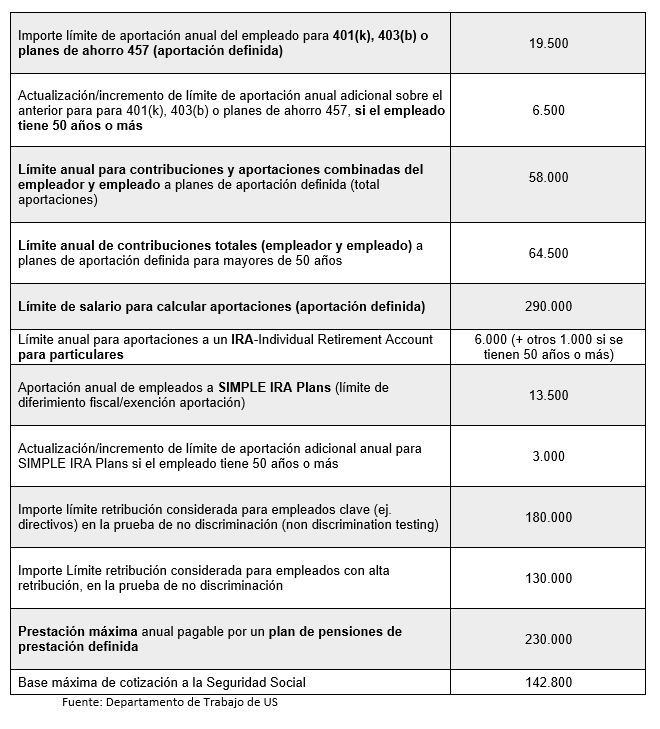

Los importes máximos de aportación y prestación en los distintos instrumentos de previsión social empresarial en 2021, así como otras magnitudes relevantes, son los siguientes (en USD):