Principales novedades de la Declaración de la Renta 2023

La subida del límite que excluye la obligación de declarar cuando los rendimientos del trabajo proceden de dos o más pagadores, el incremento de los límites de reducción para autónomos por sus aportaciones a los nuevos planes de pensiones de empleo simplificados, la modificación de la escala de gravamen del ahorro, así como de los requisitos para acceder a la deducción por maternidad, son algunas de las novedades de la Declaración de Renta 2023, que deberá presentarse entre el 3 de abril y el 1 de julio de 2024.

A continuación, detallamos las principales novedades:

Aumento de la reducción por obtención de rendimientos del trabajo

Esta reducción se aplicará a los contribuyentes con rendimiento netos del trabajo inferiores a 19.747,50 euros siempre que no tengan rentas distintas de las del trabajo superiores a 6.500 euros (excluidas las exentas). Los nuevos importes de la reducción son las siguientes:- Contribuyentes con rendimientos netos del trabajo iguales o inferiores a 14.047,50 euros: 6.498 euros anuales.

- En caso de rendimientos netos del trabajo comprendidos entre 14.047,50 y 19.747,50 euros: 6.498 euros menos el resultado de multiplicar por 1,14 la diferencia entre el rendimiento del trabajo y 14.047,50 euros anuales.

Límites de reducción en la base imponible de las aportaciones y contribuciones empresariales a sistemas de previsión social (planes de pensiones e instrumentos alternativos)

1. Para trabajadores por cuenta ajena

Se modifican las aportaciones máximas que el trabajador puede hacer al mismo instrumento de previsión social (por ejemplo, plan de pensiones de empleo) al que se hubieran realizado contribuciones empresariales:- Como límite máximo conjunto anual para las aportaciones o contribuciones a sistemas de previsión social (1*), se aplicará la menor de las cantidades siguientes: • El 30% de la suma de los rendimientos netos del trabajo y de actividades económicas percibidos individualmente en el ejercicio.• 1.500 euros. (1*) a planes de pensiones individuales y productos alternativos, así como planes de pensiones de empleo e instrumentos alternativos.

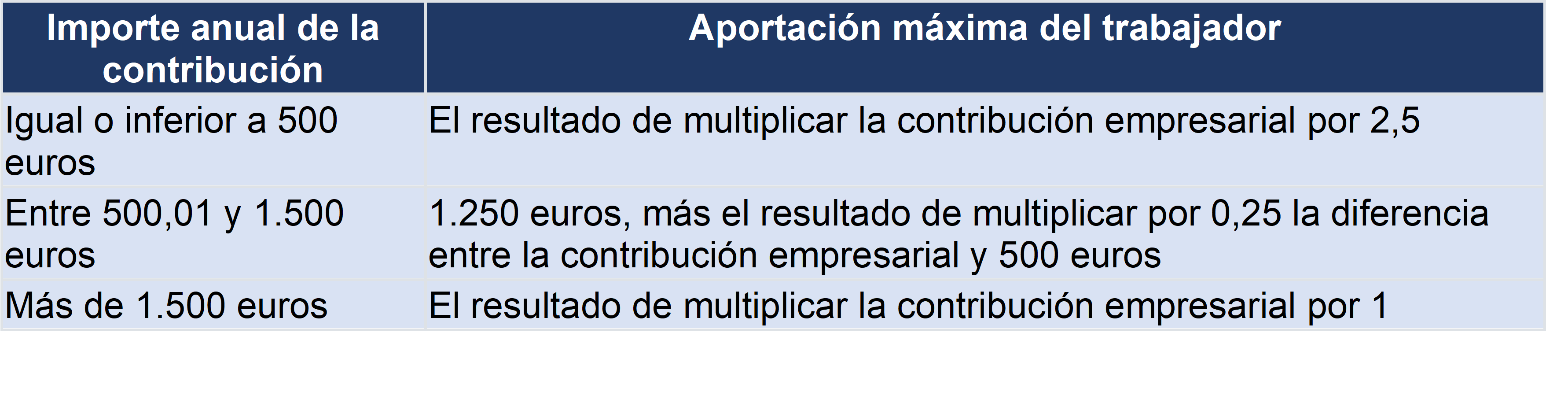

- Límite adicional para la previsión social empresarial: El anterior límite conjunto se incrementará en 8.500 euros adicionales, siempre que tal incremento provenga de contribuciones empresariales, o de aportaciones del trabajador al mismo instrumento de previsión social (plan de pensiones, plan de previsión social empresarial, mutualidad de previsión social) al que se han realizado las contribuciones empresariales, por importe igual o inferior a las cantidades que resulten del siguiente cuadro en función del importe anual de la contribución empresarial:

2. Para autónomos: se incrementan los límites de aportación a planes de pensiones y reducción en IRPF

- Como límite máximo conjunto para las aportaciones de los autónomos a sistemas de previsión social, se seguirá aplicando la menor de las cantidades siguientes: • El 30% de la suma de los rendimientos netos del trabajo y de actividades económicas (2*) percibidos individualmente en el ejercicio.• 1.500 euros.

- El anterior límite conjunto se incrementará, en el caso de autónomos, en 4.250, siempre que tal incremento provenga de: • Aportaciones a planes de pensiones simplificados sectoriales realizadas por trabajadores autónomos que se adhieran a dichos planes por razón de su actividad.• Aportaciones a los planes de pensiones de empleo simplificados de trabajadores por cuenta propia o autónomos. • Aportaciones propias que el empresario individual o el profesional realice a planes de pensiones de empleo, de los que sea promotor y, además, partícipe (así como las que realice a otros instrumentos como a mutualidades de previsión social, planes de previsión social empresarial o seguros colectivos de dependencia en los que combine la condición de tomador y asegurado/mutualista). (2*) Nota: Normalmente los autónomos perciben rendimientos de actividades económicas por el desempeño de su actividad, pero sería posible que percibiesen también rendimientos del trabajo en el caso de pluriactividad (alta al mismo tiempo en el RETA y en el Régimen General).

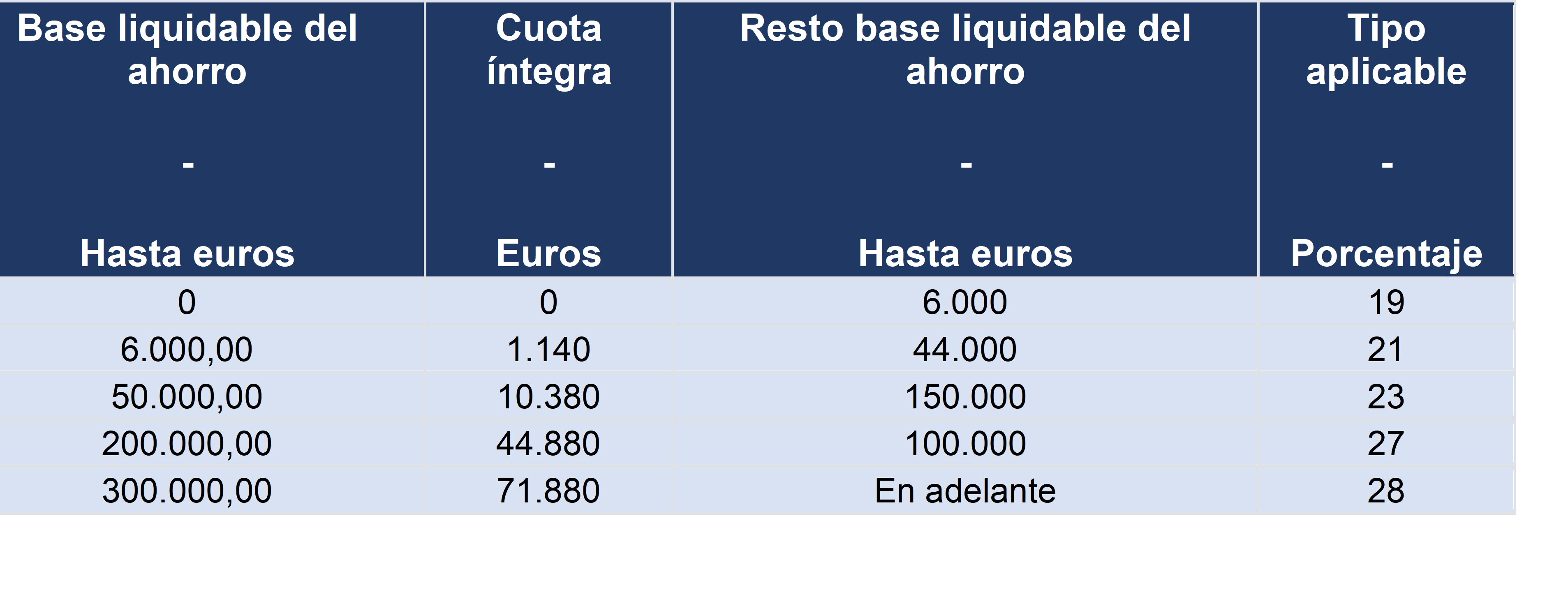

Se modifica la escala gravamen del ahorro en el IRPF

Se modifican las dos escalas que se aplican a la parte correspondiente de la base liquidable del ahorro para determinar tanto la cuota íntegra estatal como la cuota íntegra autonómica. Se ha añadido un nuevo tramo (a partir de 300.000 euros de base liquidable se aplica un 28%).1. Escala aplicable a la base liquidable del ahorro (estatal más autonómica):

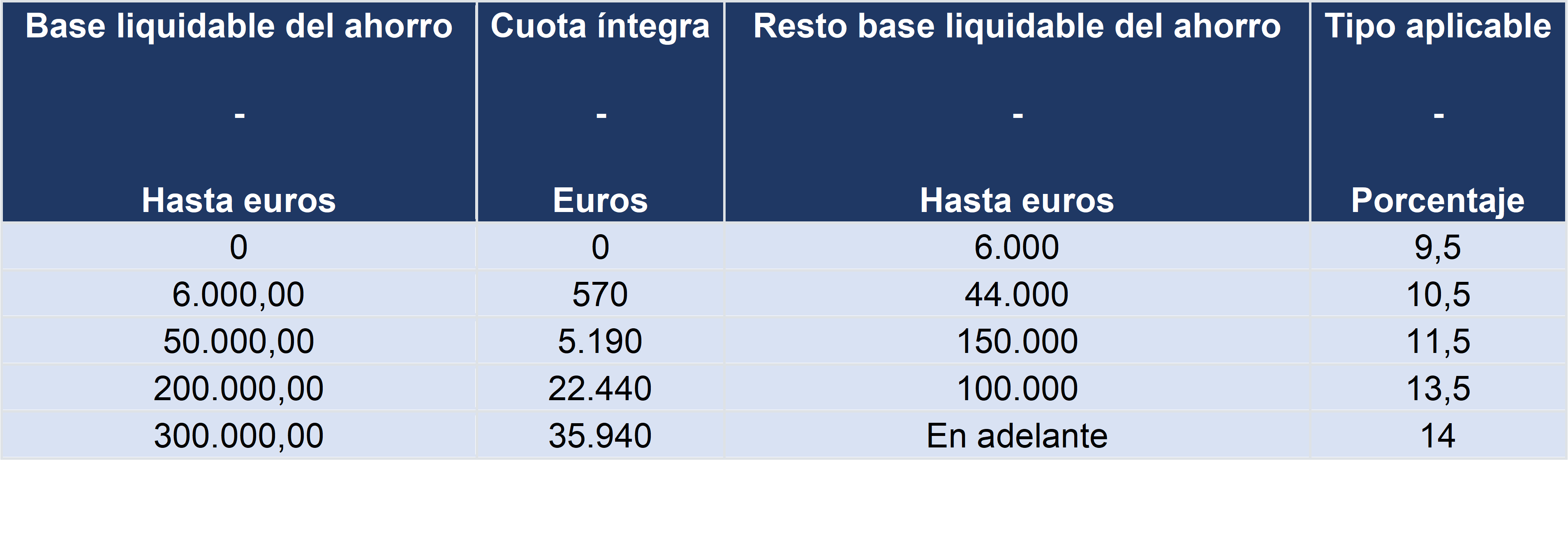

2. Nueva escala estatal (y nueva escala autonómica, ya que, por defecto de regulación autonómica específica, es igual y la suma de ambas daría la escala más arriba mostrada):

3. Escala del ahorro aplicable a los trabajadores desplazados a territorio español

En el régimen fiscal especial previsto para los trabajadores desplazados a territorio español, se modifican los tipos aplicables para determinar la cuota íntegra que corresponda a la parte de la base liquidable del ahorro que corresponda a dividendos, intereses u otros rendimientos obtenidos por la cesión a terceros de capitales propios y ganancias patrimoniales que se pongan de manifiesto con ocasión de transmisión de elementos patrimoniales. Se le aplicará la misma escala que la mostrada más arriba para la base liquidable del ahorro (estatal más autonómica).Se modifican los requisitos para aplicar la deducción por maternidad

Las mujeres con hijos menores de tres años con derecho a la aplicación del mínimo por descendientes pueden minorar la cuota diferencial del IRPF (3*) hasta en 1.200 euros anuales por cada hijo menor de tres años, hasta que el menor alcance los tres años de edad, siempre que cumplan alguno de los siguientes requisitos:- En el momento del nacimiento del menor perciban prestaciones contributivas o asistenciales del sistema de protección de desempleo.

- En el momento del nacimiento del menor o en cualquier momento posterior estén dadas de alta en el régimen que corresponda de la Seguridad Social o mutualidad con un período mínimo, en este último caso, de 30 días cotizados.